Лучшее от Reverberazia

Лучшее от Reverberazia

Начало глобальных перемен??

2012-09-29 15:45:44

Срочно!!! Срочно!!! На первую полосу!!! :)

2012-11-18 11:00:15

Интересные факты FX

2012-02-15 08:47:39

встреча трейдеров )))

2012-02-25 13:55:40

Must read !!!

2012-04-09 21:48:47

| Торговля на ANDROID |

Всем привет! Месяц назад решился купить трубку на андроиде..Sony Ericsson Xperia Pro… исключительно для торговли, т.к. основная бессменная нокиа… хотя все уже наверное знают, что приложений там вагон и 2 тележки))

До этого пользовался ASUS Р750 на винде 6.1 с метатрейдером… конечно привык, но аппарат устал… много раз ронялся и в конечном итоге связь еле держал…

Выбрал данный аппарат только из-за qwerty клавиатуры (на железо конечно тоже обратил внимание), решив что она пригодится во время вытавления ордеров, но прогадал с этим… за все время пользования для торговли пару раз(!!!) открывал клавиатуру! оказалось что пальцем вводить данне быстрее, особенно учитывая то, что в момент выставления ордера поворачивая трубку на 90 гр. экран остается в стандартном положении ))… но во время просмотра графика экран можно развернуть… так что если кто собирается приобретать нечто подобное имейте это ввиду!

( Читать дальше )

До этого пользовался ASUS Р750 на винде 6.1 с метатрейдером… конечно привык, но аппарат устал… много раз ронялся и в конечном итоге связь еле держал…

Выбрал данный аппарат только из-за qwerty клавиатуры (на железо конечно тоже обратил внимание), решив что она пригодится во время вытавления ордеров, но прогадал с этим… за все время пользования для торговли пару раз(!!!) открывал клавиатуру! оказалось что пальцем вводить данне быстрее, особенно учитывая то, что в момент выставления ордера поворачивая трубку на 90 гр. экран остается в стандартном положении ))… но во время просмотра графика экран можно развернуть… так что если кто собирается приобретать нечто подобное имейте это ввиду!

( Читать дальше )

- 4

- Просмотров: 7133

- 23 апреля 2012, 15:20

- Комментариев: 26(новых 26)

| Must read !!! |

Наткнулся в сети на очень достойное чтиво! Понравилось)) Думаю не пожалеете 10 мин чтения!))

Привет, Алекс.

Я только начинаю на форекс… проиграл первый депо — 300 баксов. Чтобы не отнимать у тебя время, сразу спрошу: в фирме CMS есть фрактал торговая система. Я посмотрел по истории — кажется О.К. Что скажешь? Ты человек опытный, а я уже и на демо и на реале работал по всем индикаторам и системам, кроме этой — весь успех до раза. Продержался три месяца и вылетел в одном тренде, который не увидел. Можно работать по фракталам? Если есть время — может еще что подскажешь… Заранее спасибо.

Привет!

Скажу я следующее. Фракталами я никогда не занимался, однако, несмотря на это, думаю, что ты сольёшь и на фракталах. Точно так же как слил на всех остальных системах. И проблема здесь не столько в том, что за идея лежит в основе системы, сколько в том, что то, что ты сейчас понимаешь под системой, прочитав объяснения в книге, то, что ты используешь как основу для трейдинговой системы будь это фракталы, осцилляторы, мувинги, еллиот, фиббоначии и прочее и прочее, — это лишь идеи..., и взять эти идеи и начать их просто торговать, как делают новички, прочтя очередную идею в учебнике или статье — нельзя, т.к этого не достаточно и последствия всегда одинаковы — слив… Тем не менее, если, как ты говоришь, ты уже всё перепробовал и остались только фракталы, то, закончив с фракталами, ты пройдешь первый виток по спирали эволюции трейдера.

Во время этого витка новички, как правило, перепробывают все известные идеи и методы, описанные в книгах и на сайтах. После этого 70% новичков бросают трейдинг навсегда, окончательно «убедившись» в том, что ничего не работает и вообще всё это была сплошная н@ебка.Более упорные приступают ко второму витку: выбирают какие-то полюбившиеся идеи, методы, приемы, и начинают с ними работать, пытаясь методом проб и ошибок постепенно нарастить «мясо» на тот каркас идей и приемов, который, как им кажется, должен работать. На это тоже уходит долгое время.

Потом начинается третий виток. Убедившись, что любимые методы и идеи тем не менее не дают желаемого результата, трейдер возвращается к каким-то идеям, которые он пробовал в первом витке и пытается как-то их скомбинировать с идеями второго витка. На это тоже уходит много времени.

Да, кстати, обычно каждый виток сопровождается как минимум одним, а то и несколькими заходами в реал с последующими потерями. Правда, возможны и периоды не затяжных выигрышей.

Потом наступает еще один этап, когда трейдер пытается переосмыслить любимые идеи на базе опыта первых трех этапов и с учетом добавленных идеи в третьем этапе, начинается переосмысление ММ, методики и тактики игры, ведутся работы в направлении комбинирования временных периодов…

На пятом этапе трейдер задумывается, почему через определенные периоды времени система «ломается». Начинаются работы по стратегическому переосмыслению методы и входящих в нее систем, с целью определить, выделить фундаментальную составляющую, красную нить методы, переформулировать фундаментальную идею метода и понять происходят «ломки» по «вине» маркета или это всё-таки недоработка методы. Еще время, ещё силы, ещё деньги…

Параллельно идет борьба с самим собой т.к все время в глубине души зудит комарик недоверия ко всему происходящему и иной раз кажется, что жена права: ты — идиот, это не для тебя, надо брать последние бабки, которые ещё остались и отваливать пока не поздно… Это паскудное чувство гнетёт душу в позиции и заставляет делать ошибки и начисто посылать родной метод нах… в те минуты, когда перед носом маячит живой профит или кажущаяся неминуемость лося. На следующее утро, как правило, смотришь на себя в зеркало и говоришь вслух: «Ну что, суkа, допрыгался?!»

Так шаг за шагом, год за годом приходится не только нащупывать путь в кромешной тьме, но и заставлять себя верить в себя, не смотря на то, что ты — 0 и в свою методу, которой нет…

Постепенно после 5-7 лет работы, наступает момент, когда тот факт что ты ничего не знаешь о завтра, тогда как друзья знают, что завтра будет зарплата, как-то уже не давит на психику, и на вопрос жены ночью: «Саша, что с нами будет?» ты уже не пытаешься притвориться спящим, а спокойно отвечаешь: что будет — то будет…

Постепенно метода начинает приобретать законченные очертания. Она базируется на твоей философии торговли вымученной годами, на твоей практике, за которую уплачено сполна. Все меньше делаешь ошибок, всем меньше во время трейдинга «позывов» пойти против своего же метода и спороть херню — ты уже спинным мозгом понимаешь что «позывы» заканчиваются сливом, как в прямом, так и в переносном смысле…

Ты понимаешь, пределы работы метода, ты понимаешь, его недостатки, ты знаешь примерно где, когда и сколько ты можешь потерять. Тебя перестают интересовать статьи о трейдинге, ты перестаешь покупать книжки, тебя не интересуют чужие методы, рекомендации, советы, мнения, взгляды, ты больше не спрашиваешь совета у Алекса, он тебе уже нах… не нужен, смотря назад, вниз, ты видишь какой долгий путь ты прошел, как высоко ты поднялся, ты смотришь вниз с высоты своего опыта и видишь многие витки спирали собственной эволюции, ты видишь, что не все витки были кругами, многие были эллипсами, ты понимаешь, что все эти витки эволюции тебя, как трейдера, постепенно сужались и сужались в диаметре, приближаясь постепенно к невидимой оси, к стержню, к тому к чему ты стремился — к истине..., и ты вспоминаешь себя на кругах, когда до истины было казалось рукой подать, но не дотянуться — требовался очередной виток… и ты вспоминаешь себя на эллипсах, когда казалось ты был очень близко к истине, а потом уходил от нее все дальше и дальше… а потом опять приближался…

Потихоньку ты начинаешь делать деньги. Немного… немного, медленно-медленно. Но ты и не торопишься. Ты знаешь что жизнь коротка, ты знаешь что дети растут, ты знаешь что мало осталось, что другие поднялись раньше, многие выше. Но тебя это уже не волнует, да и на тебя уже и так все давно махнули рукой…

День за днем все больше крепнет уверенность в том, что ты делаешь правильные вещи, что эволюция не бывает быстрой, она идет медленно, хотя иногда скачками. Ты не торопишь себя, не дергаешься, как раньше. И когда ты, как Будда, каждое утро включаешь комп и без особых внутренних переживаний делаешь трейд за трейдом, трейд за трейдом, копейку за копейкой, копейку за копейкой, в какой-то момент ты начинаешь знать, понимать, чувствовать, что ты стал тем, кем тебе всегда было положено стать — ты стал трейдером».

* найдено в сети…

Привет, Алекс.

Я только начинаю на форекс… проиграл первый депо — 300 баксов. Чтобы не отнимать у тебя время, сразу спрошу: в фирме CMS есть фрактал торговая система. Я посмотрел по истории — кажется О.К. Что скажешь? Ты человек опытный, а я уже и на демо и на реале работал по всем индикаторам и системам, кроме этой — весь успех до раза. Продержался три месяца и вылетел в одном тренде, который не увидел. Можно работать по фракталам? Если есть время — может еще что подскажешь… Заранее спасибо.

Привет!

Скажу я следующее. Фракталами я никогда не занимался, однако, несмотря на это, думаю, что ты сольёшь и на фракталах. Точно так же как слил на всех остальных системах. И проблема здесь не столько в том, что за идея лежит в основе системы, сколько в том, что то, что ты сейчас понимаешь под системой, прочитав объяснения в книге, то, что ты используешь как основу для трейдинговой системы будь это фракталы, осцилляторы, мувинги, еллиот, фиббоначии и прочее и прочее, — это лишь идеи..., и взять эти идеи и начать их просто торговать, как делают новички, прочтя очередную идею в учебнике или статье — нельзя, т.к этого не достаточно и последствия всегда одинаковы — слив… Тем не менее, если, как ты говоришь, ты уже всё перепробовал и остались только фракталы, то, закончив с фракталами, ты пройдешь первый виток по спирали эволюции трейдера.

Во время этого витка новички, как правило, перепробывают все известные идеи и методы, описанные в книгах и на сайтах. После этого 70% новичков бросают трейдинг навсегда, окончательно «убедившись» в том, что ничего не работает и вообще всё это была сплошная н@ебка.Более упорные приступают ко второму витку: выбирают какие-то полюбившиеся идеи, методы, приемы, и начинают с ними работать, пытаясь методом проб и ошибок постепенно нарастить «мясо» на тот каркас идей и приемов, который, как им кажется, должен работать. На это тоже уходит долгое время.

Потом начинается третий виток. Убедившись, что любимые методы и идеи тем не менее не дают желаемого результата, трейдер возвращается к каким-то идеям, которые он пробовал в первом витке и пытается как-то их скомбинировать с идеями второго витка. На это тоже уходит много времени.

Да, кстати, обычно каждый виток сопровождается как минимум одним, а то и несколькими заходами в реал с последующими потерями. Правда, возможны и периоды не затяжных выигрышей.

Потом наступает еще один этап, когда трейдер пытается переосмыслить любимые идеи на базе опыта первых трех этапов и с учетом добавленных идеи в третьем этапе, начинается переосмысление ММ, методики и тактики игры, ведутся работы в направлении комбинирования временных периодов…

На пятом этапе трейдер задумывается, почему через определенные периоды времени система «ломается». Начинаются работы по стратегическому переосмыслению методы и входящих в нее систем, с целью определить, выделить фундаментальную составляющую, красную нить методы, переформулировать фундаментальную идею метода и понять происходят «ломки» по «вине» маркета или это всё-таки недоработка методы. Еще время, ещё силы, ещё деньги…

Параллельно идет борьба с самим собой т.к все время в глубине души зудит комарик недоверия ко всему происходящему и иной раз кажется, что жена права: ты — идиот, это не для тебя, надо брать последние бабки, которые ещё остались и отваливать пока не поздно… Это паскудное чувство гнетёт душу в позиции и заставляет делать ошибки и начисто посылать родной метод нах… в те минуты, когда перед носом маячит живой профит или кажущаяся неминуемость лося. На следующее утро, как правило, смотришь на себя в зеркало и говоришь вслух: «Ну что, суkа, допрыгался?!»

Так шаг за шагом, год за годом приходится не только нащупывать путь в кромешной тьме, но и заставлять себя верить в себя, не смотря на то, что ты — 0 и в свою методу, которой нет…

Постепенно после 5-7 лет работы, наступает момент, когда тот факт что ты ничего не знаешь о завтра, тогда как друзья знают, что завтра будет зарплата, как-то уже не давит на психику, и на вопрос жены ночью: «Саша, что с нами будет?» ты уже не пытаешься притвориться спящим, а спокойно отвечаешь: что будет — то будет…

Постепенно метода начинает приобретать законченные очертания. Она базируется на твоей философии торговли вымученной годами, на твоей практике, за которую уплачено сполна. Все меньше делаешь ошибок, всем меньше во время трейдинга «позывов» пойти против своего же метода и спороть херню — ты уже спинным мозгом понимаешь что «позывы» заканчиваются сливом, как в прямом, так и в переносном смысле…

Ты понимаешь, пределы работы метода, ты понимаешь, его недостатки, ты знаешь примерно где, когда и сколько ты можешь потерять. Тебя перестают интересовать статьи о трейдинге, ты перестаешь покупать книжки, тебя не интересуют чужие методы, рекомендации, советы, мнения, взгляды, ты больше не спрашиваешь совета у Алекса, он тебе уже нах… не нужен, смотря назад, вниз, ты видишь какой долгий путь ты прошел, как высоко ты поднялся, ты смотришь вниз с высоты своего опыта и видишь многие витки спирали собственной эволюции, ты видишь, что не все витки были кругами, многие были эллипсами, ты понимаешь, что все эти витки эволюции тебя, как трейдера, постепенно сужались и сужались в диаметре, приближаясь постепенно к невидимой оси, к стержню, к тому к чему ты стремился — к истине..., и ты вспоминаешь себя на кругах, когда до истины было казалось рукой подать, но не дотянуться — требовался очередной виток… и ты вспоминаешь себя на эллипсах, когда казалось ты был очень близко к истине, а потом уходил от нее все дальше и дальше… а потом опять приближался…

Потихоньку ты начинаешь делать деньги. Немного… немного, медленно-медленно. Но ты и не торопишься. Ты знаешь что жизнь коротка, ты знаешь что дети растут, ты знаешь что мало осталось, что другие поднялись раньше, многие выше. Но тебя это уже не волнует, да и на тебя уже и так все давно махнули рукой…

День за днем все больше крепнет уверенность в том, что ты делаешь правильные вещи, что эволюция не бывает быстрой, она идет медленно, хотя иногда скачками. Ты не торопишь себя, не дергаешься, как раньше. И когда ты, как Будда, каждое утро включаешь комп и без особых внутренних переживаний делаешь трейд за трейдом, трейд за трейдом, копейку за копейкой, копейку за копейкой, в какой-то момент ты начинаешь знать, понимать, чувствовать, что ты стал тем, кем тебе всегда было положено стать — ты стал трейдером».

* найдено в сети…

- 4

- Просмотров: 3905

- 9 апреля 2012, 21:48

- Комментариев: 5(новых 5)

| Суперкомпьютер Watson компании IBM становится финансистом с Уолл-стрит |

Около года назад суперкомпьютер Watson компании IBM победил Кена Дженнингса (Ken Jennings) и Брэда Раттера (Brad Rutter) в телевикторине «Jeopardy!». С того момента специалисты компании IBM постоянно совершенствовали систему искусственного интеллекта суперкомпьютера, улучшая возможности машины к восприятию и общению на естественном языке. Так же мы рассказывали о том, что этот же суперкомпьютер был использован в здравоохранении в качестве эксперта-диагноста и были предприняты попытки использования искусственного интеллекта в качестве менеджера торговой организации. Теперь же суперкомпьютер пробует себя еще в одной новой роли, роли финансиста с Уолл-стрит.

Конечно же суперкомпьютер не будет сам «ворочать» финансовыми потоками, скупать или продавать акции. Он будет выступать в качестве главного консультанта компании Citigroup, одной из самых крупнейших в мире финансовых корпораций. Согласно сообщению представителей Citigroup, суперкомпьютер Watson будет «анализировать текущие потребности покупателей, обрабатывать финансовую и экономическую информацию из различных источников, анализировать данные, поставляемые клиентами, что позволит поднять на совершенно иной качественный уровень область цифровых банковских и финансовых операций».

Вышесказанное, по всей видимости, подразумевает, что суперкомпьютер Watson будет постоянно заниматься анализом миллионов страниц всевозможной и разноплановой информации, предоставляя результаты специалистам компании Citigroup в удобном для восприятия виде. Уже сейчас специалисты Citigroup проводят операции по обучению искусственного интеллекта суперкомпьютера тонкостям финансового дела и специфическому жаргону, используемому на Уолл-стрит.

Суперкомпьютер Watson будет работать на компанию Citigroup в виде удаленного сервиса облачных вычислений, что означает, что сам суперкомпьютер будет находиться на площадке компании IBM, а не в вычислительном центре Citigroup.

найдено в сети…

p.s. копим деньги… ставим такой же на ОТ… радуемся )))

Конечно же суперкомпьютер не будет сам «ворочать» финансовыми потоками, скупать или продавать акции. Он будет выступать в качестве главного консультанта компании Citigroup, одной из самых крупнейших в мире финансовых корпораций. Согласно сообщению представителей Citigroup, суперкомпьютер Watson будет «анализировать текущие потребности покупателей, обрабатывать финансовую и экономическую информацию из различных источников, анализировать данные, поставляемые клиентами, что позволит поднять на совершенно иной качественный уровень область цифровых банковских и финансовых операций».

Вышесказанное, по всей видимости, подразумевает, что суперкомпьютер Watson будет постоянно заниматься анализом миллионов страниц всевозможной и разноплановой информации, предоставляя результаты специалистам компании Citigroup в удобном для восприятия виде. Уже сейчас специалисты Citigroup проводят операции по обучению искусственного интеллекта суперкомпьютера тонкостям финансового дела и специфическому жаргону, используемому на Уолл-стрит.

Суперкомпьютер Watson будет работать на компанию Citigroup в виде удаленного сервиса облачных вычислений, что означает, что сам суперкомпьютер будет находиться на площадке компании IBM, а не в вычислительном центре Citigroup.

найдено в сети…

p.s. копим деньги… ставим такой же на ОТ… радуемся )))

- 1

- Просмотров: 3717

- 8 апреля 2012, 13:19

- Комментировать

| эМэМэМ нервно курит в стороне |

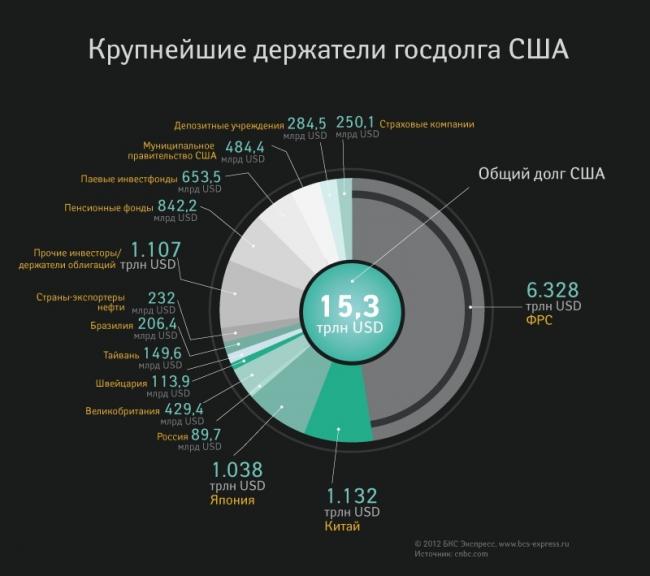

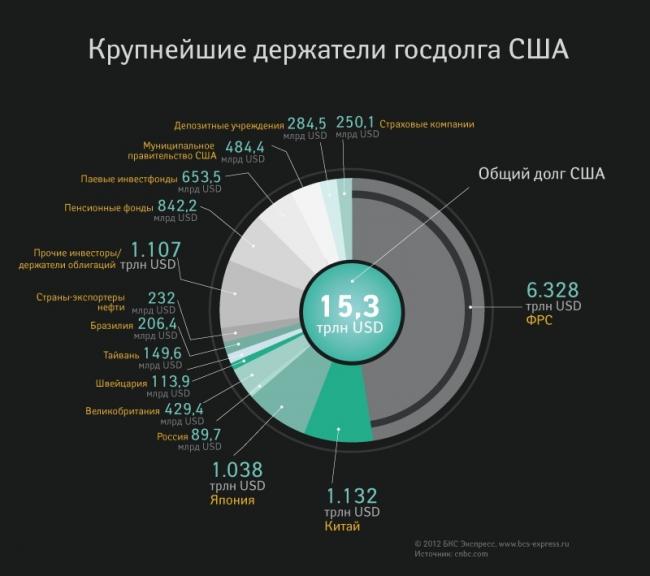

Интересный материальчик однако: Лучше всего состояние предприятия знает его директор. И при этом накануне банкротства он обязательно будет полон уверенности в завтрашнем дне, станет широко улыбаться и говорить, что все в порядке. Особенно, если «предприятие» — это финансовая пирамида. Государственный долг США на сегодняшний день равен $15,3 трлн., и это действительно большая проблема.

Для поддержания «пирамиды» в рабочем состоянии требуется постоянный спрос на долговые расписки США. Но тут вступает в дело математика. При долге в $15 трлн. сама выплата небольших процентов + постоянное увеличение самого долга требует колоссальных затрат. В мире сегодня нет желающих скупать американский госдолг в нужном количестве. А у тех, кто продолжает это делать, банально не хватает на это денег. Что делать в такой ситуации? Если новых вкладчиков в «пирамиду» на нашей планете не найти по причине их отсутствия (планета закончилась), а старые вкладчики — не могут или не хотят поддерживать «пирамиду» в нужном финансовом объеме. В такой ситуации приходится… банально жульничать.

Сотрудники спецподразделения итальянских карабинеров изъяли в Швейцарии фальшивые гособлигации США на сумму 6 триллионов долларов — сумма, более чем в два раза превышающая госдолг Италии, сообщают итальянские СМИ со ссылкой на источники в правоохранительных органах.

Давайте задумаемся, что это за жулики, которые пытаются украсть чуть ли не половину суммы равной почти половине госдолга США?

Что это за жулики, которые пытаются украсть два госдолга Италии?

Странные, мягко говоря… Ведь за такие суммы отвечать придется по-любому, а потратить их совершенно невозможно.

Не хватит даже нескольких жизней, чтобы потратить, а вот свою, скорее всего, придется отдать.

А теперь проанализируем способ, которым эти «жулики» пытаются украсть невероятные суммы.

Они продают якобы фальшивые американские облигации. Каждая бумага «весит» по $1 млрд.

Как банк или государство, или инвестор, которому они предложат бумагу, будет определять ее подлинность?

Он сделает запрос в организацию, которая выпустила эту ценную бумагу. То есть в США, то есть в ФРС.

Если бумага фальшивая, ответ эмитента будет однозначным: «Мы такую ценную бумагу не выпускали».

Пытаться продать таким образом фальшивок на $6 трлн. может только идиот или тот, кто уверен, что ответ эмитента будет положительным, а не отрицательным.

И последняя часть мозаики.

Вы когда-нибудь слышали о преступниках, пытющихся украсть такую колоссальную сумму? Для сравнения. Увеличенный военный бюджет России, о котором так плачут либералы, составляет 23 трлн. рублей, причем до 2020 года, то есть бюджет на 8 лет. Так вот, сумма, которую пытаются «украсть» неизвестные мошенник составляют почти 8 раз по 23 трлн. рублей. Грубо говоря, военный бюджет России на 64 года. То есть сумма умопомрачительная.

Как вы считаете, подобная история представляет из себя информационный интерес?

Безусловно.

Вы лично о ней слышали?

Думаю, что вряд ли.

Информационные потоки забиты куда менее важными новостями. А такой интересной новости нигде практически ничего не видно и не слышно. Один раз сказали и забыли. Причем забыли в мировом масштабе.

Эту новость сознательно убрали из эфира. Какие можно снимать передачи, какие репортажи делать… Но никто, почему-то, этого не делает.

Итак, мозаика сложилась. Не имея возможности обеспечить спрос на свои долговые обязательства, ФРС начинает жульничать. Оно изготавливает дубликаты долговых расписок США, которые уже находятся в чьем-то залоге. Вероятнее всего у самой ФРС. И, изготовив эти «совершенно настоящие» бумаги, пытается создать деньги через европейские банки, минуя пирамиду государственного долга.

Если США просто нарисуют новых расписок на $6 трлн. так, как это делается обычно (ФРС создает $6 трлн., дает их в долг американскому государству, а последнее взамен дает долговые обязательства), то долг США с $15 трлн. вырастет до $21 трлн, ровно на эти $6 трлн.

Поэтому, используя эту «мошенническую схему», ФРС создают новые деньги, которые будут использоваться для поддержания пирамиды американского долга.

Грубо говоря, обналичив деньги в Европейских банках, получив их от любых других структур под залог «двойных облигаций» аффилированные с ФРС жулики будут скупать на эти деньги американские долговые обязательства, чтобы поддерживать иллюзию спроса на них.

Данная история поучительна для нас одним важным фактом. Она показывает, насколько плохо себя чувствует пирамида американского долга.

Раз для поддержания ее жизнедеятельности нужно совершать такие аферы.

И последнее — аферу на таком уровне могла предотвратить сила точно такого же уровня. А это значит, что в мировой финансовой элите действительно существует раскол, зримым воплощение на который до этого было дело Доминика Стросс-Кана.

Который, кстати, обвиняется теперь в создании сутенерского картеля. Видимо, маленькая зарплата председателя МВФ толкнула его на скользкий путь сутенерства.

* найдено в сети…

Для поддержания «пирамиды» в рабочем состоянии требуется постоянный спрос на долговые расписки США. Но тут вступает в дело математика. При долге в $15 трлн. сама выплата небольших процентов + постоянное увеличение самого долга требует колоссальных затрат. В мире сегодня нет желающих скупать американский госдолг в нужном количестве. А у тех, кто продолжает это делать, банально не хватает на это денег. Что делать в такой ситуации? Если новых вкладчиков в «пирамиду» на нашей планете не найти по причине их отсутствия (планета закончилась), а старые вкладчики — не могут или не хотят поддерживать «пирамиду» в нужном финансовом объеме. В такой ситуации приходится… банально жульничать.

Сотрудники спецподразделения итальянских карабинеров изъяли в Швейцарии фальшивые гособлигации США на сумму 6 триллионов долларов — сумма, более чем в два раза превышающая госдолг Италии, сообщают итальянские СМИ со ссылкой на источники в правоохранительных органах.

Давайте задумаемся, что это за жулики, которые пытаются украсть чуть ли не половину суммы равной почти половине госдолга США?

Что это за жулики, которые пытаются украсть два госдолга Италии?

Странные, мягко говоря… Ведь за такие суммы отвечать придется по-любому, а потратить их совершенно невозможно.

Не хватит даже нескольких жизней, чтобы потратить, а вот свою, скорее всего, придется отдать.

А теперь проанализируем способ, которым эти «жулики» пытаются украсть невероятные суммы.

Они продают якобы фальшивые американские облигации. Каждая бумага «весит» по $1 млрд.

Как банк или государство, или инвестор, которому они предложат бумагу, будет определять ее подлинность?

Он сделает запрос в организацию, которая выпустила эту ценную бумагу. То есть в США, то есть в ФРС.

Если бумага фальшивая, ответ эмитента будет однозначным: «Мы такую ценную бумагу не выпускали».

Пытаться продать таким образом фальшивок на $6 трлн. может только идиот или тот, кто уверен, что ответ эмитента будет положительным, а не отрицательным.

И последняя часть мозаики.

Вы когда-нибудь слышали о преступниках, пытющихся украсть такую колоссальную сумму? Для сравнения. Увеличенный военный бюджет России, о котором так плачут либералы, составляет 23 трлн. рублей, причем до 2020 года, то есть бюджет на 8 лет. Так вот, сумма, которую пытаются «украсть» неизвестные мошенник составляют почти 8 раз по 23 трлн. рублей. Грубо говоря, военный бюджет России на 64 года. То есть сумма умопомрачительная.

Как вы считаете, подобная история представляет из себя информационный интерес?

Безусловно.

Вы лично о ней слышали?

Думаю, что вряд ли.

Информационные потоки забиты куда менее важными новостями. А такой интересной новости нигде практически ничего не видно и не слышно. Один раз сказали и забыли. Причем забыли в мировом масштабе.

Эту новость сознательно убрали из эфира. Какие можно снимать передачи, какие репортажи делать… Но никто, почему-то, этого не делает.

Итак, мозаика сложилась. Не имея возможности обеспечить спрос на свои долговые обязательства, ФРС начинает жульничать. Оно изготавливает дубликаты долговых расписок США, которые уже находятся в чьем-то залоге. Вероятнее всего у самой ФРС. И, изготовив эти «совершенно настоящие» бумаги, пытается создать деньги через европейские банки, минуя пирамиду государственного долга.

Если США просто нарисуют новых расписок на $6 трлн. так, как это делается обычно (ФРС создает $6 трлн., дает их в долг американскому государству, а последнее взамен дает долговые обязательства), то долг США с $15 трлн. вырастет до $21 трлн, ровно на эти $6 трлн.

Поэтому, используя эту «мошенническую схему», ФРС создают новые деньги, которые будут использоваться для поддержания пирамиды американского долга.

Грубо говоря, обналичив деньги в Европейских банках, получив их от любых других структур под залог «двойных облигаций» аффилированные с ФРС жулики будут скупать на эти деньги американские долговые обязательства, чтобы поддерживать иллюзию спроса на них.

Данная история поучительна для нас одним важным фактом. Она показывает, насколько плохо себя чувствует пирамида американского долга.

Раз для поддержания ее жизнедеятельности нужно совершать такие аферы.

И последнее — аферу на таком уровне могла предотвратить сила точно такого же уровня. А это значит, что в мировой финансовой элите действительно существует раскол, зримым воплощение на который до этого было дело Доминика Стросс-Кана.

Который, кстати, обвиняется теперь в создании сутенерского картеля. Видимо, маленькая зарплата председателя МВФ толкнула его на скользкий путь сутенерства.

* найдено в сети…

- 4

- Просмотров: 6193

- 23 марта 2012, 18:07

- Комментариев: 2(новых 2)

| Самые громкие биржевые проигрыши )) |

Неконтролируемая игра трейдеров на бирже на деньги компании, так называемый Rogue Trading — всегда потенциальная сенсация. Сама идея того, что один человек теряет миллионы, З если не миллиарды долларов — захватывает публику не хуже остросюжетного блокбастера, а когда этот один человек теряет чужие деньги… Тут уж и сравнивать не с чем !ITG предитавляет вашему вниманию топ-10 самых неудачливых трейдеров и фондовых менеджеров, проигравших на бирже очень даже чужие деньги…

10.Ник Лисон: убыток $1,3 млрд.

Ник Лисон — один из самых знаменитых «ругеров» в истории. В 1992 году Лисон был 28-летней восходящей звездой трейдинга. Невероятная удачливость позволила молодому человеку стать главой операционного отдела Barings Bank на Сингапурской междунарождной валютной бирже (Singapore International Monetary Exchange).

В результате действий Лисона банк понес огромные убытки — прежде всего за счет несанкционированных спекуляций фьючерсами и опционами Nikkei, которые трейдер на протяжении значительного периода времени скрывал на секретном счете. Переломный момент в карьере юной «звезды» наступил, когда Лисон поставил «шорт-стрэддл „( соглашение, предоставляющее держателю ценных бумаг право продавать или покупать их по определенной цене) на Nikkei. Эффект от его действий напоминал землетрясение — на следующий же день ведущий японский индекс обвалился. Лисон, продолжавший терять чужие деньги, все еще пытался отыграться, делая все более и более рискованные ставки. Все это неизбежно должно было привести к еще большим убыткам, которые в свою очередь и повлекли за собой банкротство Barings в 1995 году.

Впоследствии банк с 230-летней историей был продан за символический 1 фунт. Лисон провел 4 года в сингапурской тюрьме. После того, как его выпустили по болезни в 1999 году, он написал бестселлер “Агрессивный трейдер», по которому впоследствии был снят кинофильм.

Сейчас Ник Лисон работает исполнительным директором ирландского футбольного клуба Galway United.

9. Джон Руснак: убыток $691 млн.

В 1993 году Джон Руснак поступил на работу в Allfirst Financial, американское подразделение крупнейшего банка Ирландии Allied Irish Bank на должность валютного трейдера. В 1996 году сотрудник начал проводить рискованные операции с японской йеной. Он открывал позиции по йене в одну сторону, а рынок шёл в другую, т.е. он ожидал рост, а валюта падала. Причем Руснаку пришлось вести двойную игру. Будучи тихим и скромным семейным человеком, он использовал псевдонимы и сфабриковал документы, чтобы спрятать растущую финансовую дыру, в частности, по японской йене. В 1997 году убытки Руснак составили $29,1 млн, а в 2001 году – уже $300 млн. Он не только скрывал свои убытки, но и подделывал отчетность, из которой следовало, что банк продолжает зарабатывать деньги. В результате предприимчивый трейдер получил около $433 тыс. премиальных за свои мошеннические операции.

После потери $300 тыс. на операциях с опционами, совокупный объем его убытков достиг $691 млн. В итоге Руснака приговорили к 7,5 годам тюрьмы, а также обязали выплатить всю потерянную банком сумму — $691 млн.

ФБР описали аферу Руснака как «крупнейшую банковскую фальсификацию в США в последнем десятилетии прошлого века».

8.Ясуо Хаманака: убыток $2,6 млрд.

Ясуо Хаманака, также известный как «мистер медь» и «мистер 5% на счету», работал трейдером на одной из крупнейших оптовых торговых компаний в Японии Sumitomo Corporation, специализируясь на торговле медью. По словам Хаманаки, на определенном этапе своей карьеры объем проводимых им сделок составлял 5% от всех мировых операций с ценным металлом.

По мнению ряда экспертов, масштаб его махинаций с 1986 по 1996 годы, вполне может свидетельствовать о том, что он действовал не самостоятельно, а принимал участие в сговоре по изменению уровня котировок.

В 1996 году Хаманака сел на 8 лет в тюрьму. Следствие учло тот факт, что он подделывал подписи других трейдеров, чтобы скрыть убытки. Хаманака отбыл семь из положенных восьми, после чего вышел на свободу.

7. Лю Чи-Бин: приблизительный убыток около $1 млрд.

Лю Чи-Бин, который по некоторым данным занимал должность ведущего трейдера по металлам Государственного бюро резервов КНР, известен тем, что сделал большую ставку на падение медных котировок на Лондонской бирже металлов (LME) и выразил намерение приобрести 200 тыc. тонн мeди. (что выше запасов на LME и сопоставимо с объемами запасов меди в Китае), чем вызвал существенный рост котировок металла. Тогда незадачливый игрок покинул Лондон, не выполнив обязательств по контрактам.

В результате властям Поднебесной пришлось снижать котировки, успокаивая инвесторов и заверяя их в том, что объем государственных резервов меди в пять раз превышает ранее дававшиеся оценки, а вместе с тем открещиваться от Чи-Бина, который, по словам руководства КНР, действовал самостоятельно и, соответственно, сам должен отвечать за убытки.

Однако эксперты не исключают того, что подорожание медных фьючерсов было стратегической целью протеже трейдера, поскольку максимальную прибыль получили те, кто реализовал металл во время последовавшего ажиотажа.

Противоречивые данные из Китая пока не позволяют точно оценить объем нанесенного Лю Чи-Бином ущерба. Местонахождение трейдера до сих пор не установлено.

6. Брайан Хантер: убыток $6,5 млрд.

Канадский трейдер Брайан Хантер работал в хедж-фонде Amaranth Advisors, и играл на повышение цен на природный газ. После того, как в 2005 году на США обрушились ураганы Катрина и Рита, фьючерсы на «голубое топливо» подорожали в три раза, в результате чего Хантер занял 29-ю строчку в рейтинге самых успешных трейдеров марта 2006 года.

Когда же потом уровень угрозы ураганов снизился, а за ним и цены на газ, убытки Amaranth advisors превысили $6 млрд.

5. Жером Кервиль: убыток $7,1 млрд.

26 января сотрудники финансовой полиции Парижа задержали трейдера одного из крупнейших банков Европы Société Générale Жерома Кервила после того, как со счетов финансового института пропали $7,1 млрд. Объем сделок замкнутого и малообщительного сотрудника, как его характеризуют коллеги, по данным следствия достигал 50 млрд. евро, что превышает капитал банка, а также размер бюджетного дефицита Франции.

Исходя из величины данных сумм, многие эксперты пришли к мнению, что сотрудник действовал с согласия руководства банка. В результате в суде Парижа были заведены два уголовных дела по мошенничеству с еврофьючерсами, которое уже успели назвать «Аферой века»: Société Générale против Жерома Кервила а также анонимный клиент банка против незадачливого трейдера.

4. Джон Меривезер: убыток $5,8 млрд.

В 1994 году опытный трейдер по облигациям Джон Меривезер основал хедж-фонд Long-Term Capital Management (LTCM), активы которого составляли $100 млрд. Меривезер привлекал к себе клиентов при помощи мощной рыночной стратегии, обещая снизить риски инвесторов практически до нулевого уровня. В 1998 году фонд сделал ставку на стабилизацию российского рынка, приобретя крупную долговую позицию РФ. В результате компания разорилась после того, как РФ объявила об отказе от взятых на себя финансовых обязательств (о дефолте) в 1998 году.

Администрация США предоставила фонду заём в размере $3,65 млрд во избежание разрастания финансового кризиса, увеличив убытки компании до $4 млрд. В итоге LTCM провел процедуру ликвидации компании в начале 2000 года.

3. Джулиан Робертсон: убыток $17 млрд.

Джулиан Робертсон относится к числу неудачников, которые раньше значились в списке величайших инвесторов.

Он начинал с хедж-фонда Tiger Management в 1980 году. С 1980 по 1996 год $8 млрд. инвестиций превратились в $80 млрд. В 1998 году значительно подкосили Робертсона две вещи: фатально неудачная игра против японской йены и лопнувший в США «пузырь» высокотехнологических компаний. Как инвестор, Робертсон делал большие ставки на акции в рамках стратегии, которая включала покупку наиболее перспективных, по его мнению акций.

В результате Tiger понесла потери, ее активы сократились до $6 млрд и в 2000 году было принято решение о закрытии всех шести фондов под управлением Tiger и необходимости вернуть капитал инвесторам

2. Питер Янг: убыток $400 млн.

Питер Янг работал фондовым менеджером в Morgan Grenfell Asset Management (позже компанию приобрел Deutsche Bank). В 1996 году он был уволен из компании, когда в работе фонда European Growth Trust под его управлением были обнаружены нарушения.

Янг тайно создал несколько компаний для реализации акционерных варрантов в своих интересах. Понеся убыток в 220 миллионов фунтов, Янг скрылся в неизвенстном направлении.

Спустя 2 года он был замечен в пригороде Лондона, одетым в потрепанную женскую одежду. Ему предъявили обвинение в организации мошеннической схемы. Но когда и на слушаниях Янг появился в женской одежде, а также заявил, что обращаться к нему надо исключительно по имени «Элизабет», у суда возникли сомнения в его вменяемости. Позже, после того как выяснилось, что Янг нанес сам себе несколько увечий, его все же признали невменяемым и дело было прекращено.

1. Братья Хант: Точная сумма убытков не разглашается.

Нельсон Банкер Хант (Nelson Bunker Hunt) и Уильям Херберт Хант (William Herbert Hunt) купили более 100 миллионов унций серебряных слитков между 1979 и 1980 годами, сбив таким образом цену до $50 за унцию. Обвал начался в январе 80-го, а 27 марта того же года, в день, который остался в истории как «серебрянный четверг», рухнули окончательно.

После обвала, братья продали 59 млн унций, купленных за $1,75 млрд, за $1,20 млрд, потеряв таким образом $550 млн. Продолжая действовать в том же духе, братья Хант обанкротились в 1988 году.

Нельсона оштрафовали на $10 млн за попытку контролировать цены на металлы.

найдено в сети…

- 2

- Просмотров: 4461

- 7 марта 2012, 08:26

- Комментариев: 2(новых 2)

| Как избежать неудач на форексе при помощи отчета СОТ |

Анализ отчета Commitments of Traders поможет как трейдерам торгующим валютными фьючерсами, так и тем, кто работает на срочном рынке форекс, получить более подробную информацию о динамике рынков.

Многие мудрые трейдеры заметили, что в итоге не так важно, сколько вы заработаете, намного важнее, сколько вы не проиграете. Трейдеры с большим трудом

( Читать дальше )

Многие мудрые трейдеры заметили, что в итоге не так важно, сколько вы заработаете, намного важнее, сколько вы не проиграете. Трейдеры с большим трудом

( Читать дальше )

- 2

- Просмотров: 22687

- 3 марта 2012, 10:21

- Комментариев: 9(новых 9)

| gbp/usd |

Добрый день! Вчера основная пара eur/usd хорошо скорректировалась к уровню поддержки 1,3320… которого все ждали… в свою очередь gbp/usd сильно вниз не пошел найдя поддержку около 1.59… На сегодня ожидаю возобновление роста пары к уровню 1.6 с перспективой роста 1.61-6150… любое движение вниз буду рассматривать как возможность купить…

- 2

- Просмотров: 3107

- 1 марта 2012, 08:42

- Комментировать

| GBP/USD |

Всем привет! Решил периодически выкладывать свое видение рынка… свои сделки по фунту… сразу оговорюсь… это не рекомендации а лишь мои рассуждения… буду их выкладывать не каждый день, т.к. не всегда есть возможность быть возле компа… и не всегда ясность в голове по происходящему на рынке…

график D1… день закрылся с бычим направлением в сторону 1.6… что хорошо видно на графике…

на Н4 хорошая свечка подтверждает силу быков… вчера будучи в покупках решил войти в замок… ТП был далековато… не сработал… увидел страшную свечу на Н4 и добавил еще лот на покупку… закрыв замок… на сегодня ожидаю рост пары к уровню 1.5980 — 1.6025… в случае похода пары к уровню 1.59-5880 возможно куплю еще…

график D1… день закрылся с бычим направлением в сторону 1.6… что хорошо видно на графике…

на Н4 хорошая свечка подтверждает силу быков… вчера будучи в покупках решил войти в замок… ТП был далековато… не сработал… увидел страшную свечу на Н4 и добавил еще лот на покупку… закрыв замок… на сегодня ожидаю рост пары к уровню 1.5980 — 1.6025… в случае похода пары к уровню 1.59-5880 возможно куплю еще…

- 2

- Просмотров: 2904

- 29 февраля 2012, 07:52

- Комментировать

| Фьючерсы или форекс? |

Еще несколько месяцев назад курс 30 руб. за доллар казался нереальным, однако эта планка уже осталась далеко позади — теперь за американскую валюту дают уже 36 руб. Российские власти продолжают увещевать, что девальвация вот-вот закончится. Однако россиян эти доводы не убеждают, они скорее готовы сейчас больше верить слухам о том, что в скором времени доллар будет стоить 40–50 руб. Это заставляет людей в суматохе собирать всю свою наличность в рублях и бежать в ближайший обменный пункт покупать валюту. Владельцы обменников такому ажиотажу рады: они устанавливают драконовские курсы на продажу валюты. Для того чтобы найти приемлемый курс, можно объездить не одну точку. Однако если сумма наличных немаленькая, «вояж» по городу может оказаться не самым безопасным.

Гораздо удобнее, если можно было бы покупать иностранную валюту, не выходя из дома. Некоторые банки дают возможность своим клиентам совершать операции по обмену денег с помощью интернет-банкинга. Однако курсы там тоже не самые выгодные. Есть еще два пути. Первый — это Forex. Второй — инструменты срочного рынка: валютные фьючерсы и опционы. D’ решил разобраться, чему стоит отдать предпочтение.

На бирже и вне ее

Forex представляет собой глобальный внебиржевой валютный рынок, главными участниками которого являются банки, в том числе и центральные. Они заключают между собой сделки по валютным парам на миллиарды долларов и таким образом двигают курсы вверх и вниз. Ежедневный оборот на Forex достигает $4 трлн. Для сравнения: примерно столько же составил суммарный оборот всех рынков группы ММВБ за весь 2008 год.

Одним из преимуществ Forex является то, что он работает круглосуточно пять дней в неделю, кроме выходных и праздничных дней: с 02.00 по московскому времени понедельника до 23.59 пятницы. Таким образом, торговать на Forex можно из любого уголка мира в комфортное для себя время: утром до работы или вечером после нее, посреди ночи, во время обеденного перерыва и т. д. Различные страны включаются в торги по мере наступления рабочего дня. Традиционно выделяют три торговые сессии: азиатскую, европейскую и американскую. Наиболее активная торговля, как правило, приходится на время пересечения торговых сессий в Европе и Америке. Поскольку ликвидность на Forex колоссальная, можно быть уверенным, что заявка на покупку или продажу той или иной валюты в любом объеме будет исполнена. Торговать на Forex можно десятками иностранных валют, среди них, к примеру, мексиканский песо, южноафриканский рэнд, сингапурский доллар и т. д. Однако на руки валюту вы не получите, так как сделки на Forex не являются поставочными. Некоторые Forex-брокеры ввели также пары доллар—рубль.

Торговля валютными деривативами идет на трех российских площадках — ММВБ, РТС и бирже «Санкт-Петербург». На срочном рынке ММВБ торгуются фьючерсы на евро, доллар и с недавнего времени на пару евро—доллар. Однако на ММВБ работают крупные игроки, главным образом банки, которые заключают сделки большого объема в собственных интересах. В секции FORTS РТС можно заключать сделки с фьючерсами и опционами на фьючерс на курс доллара. Кроме того, с 5 февраля биржа запустила торги фьючерсными контрактами на евро—доллар и евро—рубль. Торги в FORTS идут в две «смены»: есть дневная (10.30–17.45 мск) и вечерняя (18.00–23.50 мск) сессии. В планах РТС — запуск утренней сессии, которая может начинаться в шесть-семь часов. Таким образом, заключать сделки в FORTS, как и на Forex, можно будет практически круглосуточно.

Почти круглые сутки (с 45−минутным утренним перерывом) уже идут торги на бирже «Санкт-Петербург», которая в 2005 году создала «биржевой Forex». Целью петербургской площадки было организовать в России «легальный и юридически прозрачный рынок курсов валют, выстроенный на биржевых технологиях». В настоящее время там проходят торги фьючерсными контрактами на кросс-курсы нескольких валютных пар (евро—доллар, фунт стерлингов—доллар, доллар— иена, доллар—швейцарский франк), а также фьючерсами на курсы доллара и евро. Правда, объемы торгов на петербургской бирже и в FORTS, а также выбор доступных валют несравнимы с Forex. Так, недельные объемы торгов валютными деривативами в FORTS измеряются в миллиардах рублей. А объем торгов на срочном рынке биржи «Санкт-Петербург» составил за весь январь «всего» 627 млн руб.

Цена вопроса

Для того чтобы торговать на Forex и срочном рынке, нужно заключить договор с брокером и открыть у него счет. Возможность торговать в FORTS дают своим клиентам большинство российских фондовых брокеров (они имеют соответствующую аккредитацию в секции). Издержки инвестора будут небольшими: брокер попросит при покупке или продаже одного контракта заплатить от 0,45 руб. Биржевой и клиринговый сбор по фьючерсу на доллар составляет 1,5 руб. Брокеры также могут взимать единовременную плату в размере около 100 руб. за открытие счета и примерно столько же ежемесячно за его ведение. Некоторые компании предоставляют клиентам единый торговый счет, позволяющий торговать одновременно и на фондовом, и на срочном рынках, что довольно удобно. Брокеров, открывающих счета для торговли на биржевом Forex биржи «Санкт-Петербург», гораздо меньше. Однако издержки инвестора при торговле на петербургской площадке, как и в FORTS, невысоки.

Доступ на Forex сейчас предоставляют некоторые банки и инвесткомпании, а также специализированные дилинговые центры. Что интересно, если раньше фондовые брокеры смотрели на Forex-брокеров свысока, то теперь они начали потихоньку осваивать этот рынок. Открыть счет для торговли на Forex можно сейчас, например в «Финаме» и БКС. Кстати «Финам» благодаря договоренности с датским Saxo Bank теперь предлагает своим клиентам платформу Finam Multi Exchange, которая позволят торговать на Forex и ряде иностранных площадок одновременно. Стремление ИК обосноваться на этом рынке понятно. По оценке вице-президента Forex Club Алексея Павленко, в нашей стране уже 250–300 тыс. человек попробовали свои силы на Forex.

Forex-брокеры получают прибыль за счет спредов: для своих клиентов они устанавливают более высокий курс, чем тот, по которому они сами покупают и продают валюту у внешних контрагентов. При этом чем валюта в паре «экзотичнее», тем спред больше. Например, спред для пары евро—доллар составляет от 2 пунктов, а для евро—новозеландский доллар — от 20 пунктов.

Банки и инвесткомпании обычно устанавливают довольно высокую цену «входного билета». Например, минимальный депозит для открытия счета у МДМ-банка и Saxo Bank — $10 тыс., у Альфа-банка и ВТБ 24 — $2 тыс., у БКС — $1 тыс. Дилинговые центры более демократичны: некоторые из них открывают счет при наличии у клиента всего лишь $5 (см. таблицу). Большинство дилинговых центров предлагают клиентам пополнять свои счета в том числе через WebMoney, «Яндекс.Деньги» и другие платежные системы. Представители дилинговых центров объясняют их использование удобством и скоростью поступления денег на счет. Однако в БКС замечают, что такие системы никак не регулируются государством. В инвесткомпании считают, что брокеры должны «принимать платежи только банковским переводом и только от владельца торгового счета». Нужно также учитывать, что за перевод / вывод денег через некоторые системы придется заплатить. Так, например, комиссия WebMoney составляет 0,8%, а в автомате «Элекснет» за перевод денег нужно отдать 2,5–4,5% суммы платежа.

Стандартный лот для выхода на рынок Forex составляет 100 тыс. единиц базовой валюты (например, для пары евро—доллар это ?100 тыс.). Однако большинство дилинговых центров дают возможность торговать неполными лотами — десятой или даже сотой его частью. «99% дилинговых центров не выводят каждую сделку на рынок и не формируют из маленьких лотов один большой для вывода на внешнего контрагента. Если какой-то дилинг говорит, что это делает, он лукавит», — замечает коммерческий директор ГК «Альпари» Дмитрий Раннев. По его словам, у каждого дилингового центра есть свой лимит рисков, которые он может нести. «Например, одни клиенты купили евро—доллар на ?10 млн, а другие продали на ?15 млн. ?5 млн — это дисбаланс. Если лимит дилинга меньше, то эти ?5 млн он должен продать внешнему контрагенту. Если эта сумма в пределах риска дилинга, то деньги на внешний рынок не выводятся. При этом если клиенты, которые продали ?15 млн, выиграют, дилинг выплачивает им выигрыш из своего кармана», — объясняет Дмитрий Раннев.

Если же инвестор торгует на срочном рынке, то все его заявки брокер выводит на биржу. При этом клиент в своем терминале видит не котировку, выставленную дилинговым центром, а биржевой «стакан» — заявки на покупку и продажу от других участников торгов с указанной ценой и объемом.

С плечом и без плеча

Главной изюминкой рынка Forex является размер плеча — соотношения собственных средств клиента и заемных. Стандартным плечом является пропорция 1:100. Это означает, что, имея на счету маржу $1 тыс., клиент может открыть позицию на $100 тыс. Формально можно заключать сделки и без плеча, отмечает директор Высшей школы трейдера ГК «Альпари» Сергей Семенов. «Можно войти стандартным лотом $100 тыс., однако есть ли в этом смысл, я не знаю. За день рынок, как правило, меняется не так уж намного, хотя в последний год движения были довольно сильными. Тем не менее, на мой взгляд, входить в рынок без плеча интересно, скажем, года на два», — полагает он.

С плечом размер возможного заработка относительно вложенной суммы увеличивается в разы, однако одновременно с этим возрастают и шансы потерять все деньги. «Некоторые компании предлагают размер плеча до 1:500. Это значит, что при изменении курса валюты, участвующей в вашей сделке, на 1%, вы получите 500% прибыли при удачном тренде. Но потеряете весь свой депозит при изменении курса в обратную сторону всего лишь на 0,2%. Учитывая, что сейчас на рынке повышенная волатильность, изменения курсов в течение дня могут достигать 2%. Выводы делайте сами», — предупреждает Алексей Павленко. Он рекомендует трейдерам оперировать размерами плеча не более 1:5, в редких случаях — 1:10.

Срочный рынок тоже позволяет осуществлять сделки с плечом, правда, его размер меньше, чем на Forex. Так, для одного мартовского контракта на $1 тыс. (цена — 37 тыс. руб.) размер гарантийного обеспечения (ГО) — залога, который вносят и покупатель, и продавец при заключении сделки, — составляет 1320 руб., то есть примерно 3%. Получается плечо 1:33. Для фьючерсов на евро—доллар и евро—рубль минимальный размер обеспечения составляет 4%. Нужно также отметить, что сумма ГО находится у биржи, которая и обеспечивает исполнение сделки. Тогда как при торговле на Forex маржа — непосредственно у брокера.

Пробел в законе

Проблема в том, что в российском законодательстве нет упоминаний Forex, нигде не обозначено, как должны работать фирмы, предоставляющие доступ на этот рынок. По закону проводить операции с валютой могут лишь организации, получившие специальную лицензию российского Центробанка. Такая лицензия выдается только банкам. Таким образом, открывая счет для торговли на Forex в банке, который имеет такую лицензию, вы можете не беспокоиться о сохранности своих средств. Если банк входит в систему страхования вкладов, то даже в случае его банкротства вы получите свои деньги назад.

Чаще всего в полномочиях российских дилинговых центров — оказание лишь информационных услуг. Клиент же заключает договор с одноименной компанией, зарегистрированной в офшорной зоне. Нужно понимать, что в случае чего добиться возврата офшором денег будет практически невозможно. Однако по такой схеме сейчас работают даже Forex-брокеры инвесткомпаний и банков, а также крупные дилинговые центры с многолетней историей и тысячами клиентов. На сайтах некоторых офшорных брокеров можно найти примеры договоров, которые заключаются с клиентом. Надо сказать, что они довольно условные. Так, в одном таком договоре указывается, что офшорная компания предоставляет клиенту некий сервис, правила и условия которого изложены на российском веб-сайте дилингового центра.

Пробелы в законодательстве стали причиной появления «нечистоплотных» брокеров. «Есть фирмы (обычно маленькие с незначительной клиентской базой), которые не выводят деньги вообще никуда, а варят все в себе. Они не могут себе позволить даже небольшой перекос дисбаланса. Любой крупный выигрыш клиента может обанкротить такую компанию. В этих случаях подобные фирмы начинают мошенничать», — объясняет Дмитрий Раннев. На форумах довольно часто можно встретить жалобы клиентов различных брокеров о трудностях с выводом средств, «технических неполадках» в торговом терминале, помешавших в нужный момент закрыть позицию без убытков, манипуляциях с котировками (дилинговый центр может на несколько пунктов «скорректировать» курс в выгодную для себя сторону).

В связи с этим перед тем, как заключить договор с Forex-брокером, стоит поинтересоваться, как давно существует компания, какая у нее репутация. «Если в форуме на сайте дилингового центра острая критика не затирается, а, наоборот, его сотрудники стараются отвечать на все вопросы — это хороший знак. Значит, компания работает с клиентами максимально корректно, и ей нечего скрывать. Очень важно, чтобы был четко прописанный регламент взаимоотношений клиента с дилинговым центром», — отмечает Сергей Семенов.

В 2003 году была создана комиссия по регулированию отношений участников финансовых рынков (КРОУФР), призванная защищать интересы инвесторов. На форуме комиссии активно обсуждаются претензии клиентов к брокерам, решается, кто прав, а кто виноват. Однако, увы, участниками КРОУФР являются только шесть дилинговых центров, а указания комиссии остальным брокерам по устранению конфликтных ситуаций носят лишь рекомендательный характер. За соблюдением прав клиентов фондовых брокеров следят ФСФР, НАУФОР, а также закон «О рынке ценных бумаг». За грубые нарушения у брокера могут отозвать лицензию.

Таким образом, у желающих быстро заработать появилась новая возможность в лице биржевого рынка. Что выбрать? Как ни странно, это зависит от уровня отношения к риску, не только рыночному, но и инфраструктурному.

Найдено в сети… написано примерно в 2009 г.

Гораздо удобнее, если можно было бы покупать иностранную валюту, не выходя из дома. Некоторые банки дают возможность своим клиентам совершать операции по обмену денег с помощью интернет-банкинга. Однако курсы там тоже не самые выгодные. Есть еще два пути. Первый — это Forex. Второй — инструменты срочного рынка: валютные фьючерсы и опционы. D’ решил разобраться, чему стоит отдать предпочтение.

На бирже и вне ее

Forex представляет собой глобальный внебиржевой валютный рынок, главными участниками которого являются банки, в том числе и центральные. Они заключают между собой сделки по валютным парам на миллиарды долларов и таким образом двигают курсы вверх и вниз. Ежедневный оборот на Forex достигает $4 трлн. Для сравнения: примерно столько же составил суммарный оборот всех рынков группы ММВБ за весь 2008 год.

Одним из преимуществ Forex является то, что он работает круглосуточно пять дней в неделю, кроме выходных и праздничных дней: с 02.00 по московскому времени понедельника до 23.59 пятницы. Таким образом, торговать на Forex можно из любого уголка мира в комфортное для себя время: утром до работы или вечером после нее, посреди ночи, во время обеденного перерыва и т. д. Различные страны включаются в торги по мере наступления рабочего дня. Традиционно выделяют три торговые сессии: азиатскую, европейскую и американскую. Наиболее активная торговля, как правило, приходится на время пересечения торговых сессий в Европе и Америке. Поскольку ликвидность на Forex колоссальная, можно быть уверенным, что заявка на покупку или продажу той или иной валюты в любом объеме будет исполнена. Торговать на Forex можно десятками иностранных валют, среди них, к примеру, мексиканский песо, южноафриканский рэнд, сингапурский доллар и т. д. Однако на руки валюту вы не получите, так как сделки на Forex не являются поставочными. Некоторые Forex-брокеры ввели также пары доллар—рубль.

Торговля валютными деривативами идет на трех российских площадках — ММВБ, РТС и бирже «Санкт-Петербург». На срочном рынке ММВБ торгуются фьючерсы на евро, доллар и с недавнего времени на пару евро—доллар. Однако на ММВБ работают крупные игроки, главным образом банки, которые заключают сделки большого объема в собственных интересах. В секции FORTS РТС можно заключать сделки с фьючерсами и опционами на фьючерс на курс доллара. Кроме того, с 5 февраля биржа запустила торги фьючерсными контрактами на евро—доллар и евро—рубль. Торги в FORTS идут в две «смены»: есть дневная (10.30–17.45 мск) и вечерняя (18.00–23.50 мск) сессии. В планах РТС — запуск утренней сессии, которая может начинаться в шесть-семь часов. Таким образом, заключать сделки в FORTS, как и на Forex, можно будет практически круглосуточно.

Почти круглые сутки (с 45−минутным утренним перерывом) уже идут торги на бирже «Санкт-Петербург», которая в 2005 году создала «биржевой Forex». Целью петербургской площадки было организовать в России «легальный и юридически прозрачный рынок курсов валют, выстроенный на биржевых технологиях». В настоящее время там проходят торги фьючерсными контрактами на кросс-курсы нескольких валютных пар (евро—доллар, фунт стерлингов—доллар, доллар— иена, доллар—швейцарский франк), а также фьючерсами на курсы доллара и евро. Правда, объемы торгов на петербургской бирже и в FORTS, а также выбор доступных валют несравнимы с Forex. Так, недельные объемы торгов валютными деривативами в FORTS измеряются в миллиардах рублей. А объем торгов на срочном рынке биржи «Санкт-Петербург» составил за весь январь «всего» 627 млн руб.

Цена вопроса

Для того чтобы торговать на Forex и срочном рынке, нужно заключить договор с брокером и открыть у него счет. Возможность торговать в FORTS дают своим клиентам большинство российских фондовых брокеров (они имеют соответствующую аккредитацию в секции). Издержки инвестора будут небольшими: брокер попросит при покупке или продаже одного контракта заплатить от 0,45 руб. Биржевой и клиринговый сбор по фьючерсу на доллар составляет 1,5 руб. Брокеры также могут взимать единовременную плату в размере около 100 руб. за открытие счета и примерно столько же ежемесячно за его ведение. Некоторые компании предоставляют клиентам единый торговый счет, позволяющий торговать одновременно и на фондовом, и на срочном рынках, что довольно удобно. Брокеров, открывающих счета для торговли на биржевом Forex биржи «Санкт-Петербург», гораздо меньше. Однако издержки инвестора при торговле на петербургской площадке, как и в FORTS, невысоки.

Доступ на Forex сейчас предоставляют некоторые банки и инвесткомпании, а также специализированные дилинговые центры. Что интересно, если раньше фондовые брокеры смотрели на Forex-брокеров свысока, то теперь они начали потихоньку осваивать этот рынок. Открыть счет для торговли на Forex можно сейчас, например в «Финаме» и БКС. Кстати «Финам» благодаря договоренности с датским Saxo Bank теперь предлагает своим клиентам платформу Finam Multi Exchange, которая позволят торговать на Forex и ряде иностранных площадок одновременно. Стремление ИК обосноваться на этом рынке понятно. По оценке вице-президента Forex Club Алексея Павленко, в нашей стране уже 250–300 тыс. человек попробовали свои силы на Forex.

Forex-брокеры получают прибыль за счет спредов: для своих клиентов они устанавливают более высокий курс, чем тот, по которому они сами покупают и продают валюту у внешних контрагентов. При этом чем валюта в паре «экзотичнее», тем спред больше. Например, спред для пары евро—доллар составляет от 2 пунктов, а для евро—новозеландский доллар — от 20 пунктов.

Банки и инвесткомпании обычно устанавливают довольно высокую цену «входного билета». Например, минимальный депозит для открытия счета у МДМ-банка и Saxo Bank — $10 тыс., у Альфа-банка и ВТБ 24 — $2 тыс., у БКС — $1 тыс. Дилинговые центры более демократичны: некоторые из них открывают счет при наличии у клиента всего лишь $5 (см. таблицу). Большинство дилинговых центров предлагают клиентам пополнять свои счета в том числе через WebMoney, «Яндекс.Деньги» и другие платежные системы. Представители дилинговых центров объясняют их использование удобством и скоростью поступления денег на счет. Однако в БКС замечают, что такие системы никак не регулируются государством. В инвесткомпании считают, что брокеры должны «принимать платежи только банковским переводом и только от владельца торгового счета». Нужно также учитывать, что за перевод / вывод денег через некоторые системы придется заплатить. Так, например, комиссия WebMoney составляет 0,8%, а в автомате «Элекснет» за перевод денег нужно отдать 2,5–4,5% суммы платежа.

Стандартный лот для выхода на рынок Forex составляет 100 тыс. единиц базовой валюты (например, для пары евро—доллар это ?100 тыс.). Однако большинство дилинговых центров дают возможность торговать неполными лотами — десятой или даже сотой его частью. «99% дилинговых центров не выводят каждую сделку на рынок и не формируют из маленьких лотов один большой для вывода на внешнего контрагента. Если какой-то дилинг говорит, что это делает, он лукавит», — замечает коммерческий директор ГК «Альпари» Дмитрий Раннев. По его словам, у каждого дилингового центра есть свой лимит рисков, которые он может нести. «Например, одни клиенты купили евро—доллар на ?10 млн, а другие продали на ?15 млн. ?5 млн — это дисбаланс. Если лимит дилинга меньше, то эти ?5 млн он должен продать внешнему контрагенту. Если эта сумма в пределах риска дилинга, то деньги на внешний рынок не выводятся. При этом если клиенты, которые продали ?15 млн, выиграют, дилинг выплачивает им выигрыш из своего кармана», — объясняет Дмитрий Раннев.

Если же инвестор торгует на срочном рынке, то все его заявки брокер выводит на биржу. При этом клиент в своем терминале видит не котировку, выставленную дилинговым центром, а биржевой «стакан» — заявки на покупку и продажу от других участников торгов с указанной ценой и объемом.

С плечом и без плеча

Главной изюминкой рынка Forex является размер плеча — соотношения собственных средств клиента и заемных. Стандартным плечом является пропорция 1:100. Это означает, что, имея на счету маржу $1 тыс., клиент может открыть позицию на $100 тыс. Формально можно заключать сделки и без плеча, отмечает директор Высшей школы трейдера ГК «Альпари» Сергей Семенов. «Можно войти стандартным лотом $100 тыс., однако есть ли в этом смысл, я не знаю. За день рынок, как правило, меняется не так уж намного, хотя в последний год движения были довольно сильными. Тем не менее, на мой взгляд, входить в рынок без плеча интересно, скажем, года на два», — полагает он.

С плечом размер возможного заработка относительно вложенной суммы увеличивается в разы, однако одновременно с этим возрастают и шансы потерять все деньги. «Некоторые компании предлагают размер плеча до 1:500. Это значит, что при изменении курса валюты, участвующей в вашей сделке, на 1%, вы получите 500% прибыли при удачном тренде. Но потеряете весь свой депозит при изменении курса в обратную сторону всего лишь на 0,2%. Учитывая, что сейчас на рынке повышенная волатильность, изменения курсов в течение дня могут достигать 2%. Выводы делайте сами», — предупреждает Алексей Павленко. Он рекомендует трейдерам оперировать размерами плеча не более 1:5, в редких случаях — 1:10.

Срочный рынок тоже позволяет осуществлять сделки с плечом, правда, его размер меньше, чем на Forex. Так, для одного мартовского контракта на $1 тыс. (цена — 37 тыс. руб.) размер гарантийного обеспечения (ГО) — залога, который вносят и покупатель, и продавец при заключении сделки, — составляет 1320 руб., то есть примерно 3%. Получается плечо 1:33. Для фьючерсов на евро—доллар и евро—рубль минимальный размер обеспечения составляет 4%. Нужно также отметить, что сумма ГО находится у биржи, которая и обеспечивает исполнение сделки. Тогда как при торговле на Forex маржа — непосредственно у брокера.

Пробел в законе

Проблема в том, что в российском законодательстве нет упоминаний Forex, нигде не обозначено, как должны работать фирмы, предоставляющие доступ на этот рынок. По закону проводить операции с валютой могут лишь организации, получившие специальную лицензию российского Центробанка. Такая лицензия выдается только банкам. Таким образом, открывая счет для торговли на Forex в банке, который имеет такую лицензию, вы можете не беспокоиться о сохранности своих средств. Если банк входит в систему страхования вкладов, то даже в случае его банкротства вы получите свои деньги назад.

Чаще всего в полномочиях российских дилинговых центров — оказание лишь информационных услуг. Клиент же заключает договор с одноименной компанией, зарегистрированной в офшорной зоне. Нужно понимать, что в случае чего добиться возврата офшором денег будет практически невозможно. Однако по такой схеме сейчас работают даже Forex-брокеры инвесткомпаний и банков, а также крупные дилинговые центры с многолетней историей и тысячами клиентов. На сайтах некоторых офшорных брокеров можно найти примеры договоров, которые заключаются с клиентом. Надо сказать, что они довольно условные. Так, в одном таком договоре указывается, что офшорная компания предоставляет клиенту некий сервис, правила и условия которого изложены на российском веб-сайте дилингового центра.

Пробелы в законодательстве стали причиной появления «нечистоплотных» брокеров. «Есть фирмы (обычно маленькие с незначительной клиентской базой), которые не выводят деньги вообще никуда, а варят все в себе. Они не могут себе позволить даже небольшой перекос дисбаланса. Любой крупный выигрыш клиента может обанкротить такую компанию. В этих случаях подобные фирмы начинают мошенничать», — объясняет Дмитрий Раннев. На форумах довольно часто можно встретить жалобы клиентов различных брокеров о трудностях с выводом средств, «технических неполадках» в торговом терминале, помешавших в нужный момент закрыть позицию без убытков, манипуляциях с котировками (дилинговый центр может на несколько пунктов «скорректировать» курс в выгодную для себя сторону).

В связи с этим перед тем, как заключить договор с Forex-брокером, стоит поинтересоваться, как давно существует компания, какая у нее репутация. «Если в форуме на сайте дилингового центра острая критика не затирается, а, наоборот, его сотрудники стараются отвечать на все вопросы — это хороший знак. Значит, компания работает с клиентами максимально корректно, и ей нечего скрывать. Очень важно, чтобы был четко прописанный регламент взаимоотношений клиента с дилинговым центром», — отмечает Сергей Семенов.

В 2003 году была создана комиссия по регулированию отношений участников финансовых рынков (КРОУФР), призванная защищать интересы инвесторов. На форуме комиссии активно обсуждаются претензии клиентов к брокерам, решается, кто прав, а кто виноват. Однако, увы, участниками КРОУФР являются только шесть дилинговых центров, а указания комиссии остальным брокерам по устранению конфликтных ситуаций носят лишь рекомендательный характер. За соблюдением прав клиентов фондовых брокеров следят ФСФР, НАУФОР, а также закон «О рынке ценных бумаг». За грубые нарушения у брокера могут отозвать лицензию.

Таким образом, у желающих быстро заработать появилась новая возможность в лице биржевого рынка. Что выбрать? Как ни странно, это зависит от уровня отношения к риску, не только рыночному, но и инфраструктурному.

Найдено в сети… написано примерно в 2009 г.

- 2

- Просмотров: 7150

- 28 февраля 2012, 07:34

- Комментариев: 1(новых 1)

| Откуда взялся символ @ ? |

[*]

Наверняка каждый пользователь Интернета каждый день не раз набирает символ @. Однако не каждый знает, откуда взялся символ @ почему его называют именно «собакой» и что этот значок означает на самом деле.

Значок @ стал своеобразным символом Интернета. Сейчас он стал настолько широко используемым, что в 2004 году его даже официально ввели в азбуку Морзе (ему соответствует последовательность • — — • — •).

Так откуда он все-таки взялся? Первые упоминания символа @ встречаются ещё в средневековых записях. Монахи средневековой Европы иногда применяли его вместо слова «на», «в», «в отношении». А в Испании и Франции символом @ обозначалась мера веса «арроба» равная 15 кг.

Современное официальное название символа @ — «at». Оно берёт своё начало из коммерческих счетов, например, 5 @ $4 = $20, означает как 5 шт. по 4$ = 20$, считается, что это ускоряло записи. Поскольку этот символ применялся в бизнесе, он был и на клавиатурах пишущих машинок и уже оттуда перебрался на клавиатуры компьютеров.

А наличием этого символа в каждом адресе электронной почты мы обязаны одному из создателей e-mail'а Томлинсону. Именно он ввел значок @ для отделения имени пользователя от названия домена в адресе почты. Когда его спросили, почему он выбрал именно этот значок, он ответил: «Я искал на клавиатуре знак, который не мог встретиться ни в одном имени и вызвать путаницу».

В Европе существует дорожный знак с этим символом. Он означает место публичного доступа к интернету.

Интересно, что в разных странах этот символ называют по-разному, но почти везде именем какого-либо животного. В России, как известно, его кличут «собакой». В Италии — «улитка», Дании и Норвегии — «слон», в Америке — «кошка», Болгарии, Германии и Польше — «обезьяна», Чехии — «сельдь под маринадом», Сербии и Вьетнаме — «скрюченная А», а Японцы как всегда соригинальничали, у них он называется — «водоворот».

В СССР этот знак был неизвестен до появления компьютера.

Одна из версий происхождения названия «собака»: на алфавитно-цифровых мониторах персональных компьютеров серии ДВК (1980-е годы) «хвостик» рисуемого на экране изображения этого символа был очень коротким,[4] что придавало ему сходство со схематически нарисованной собачкой. Символ @ отображался при каждом включении компьютера ДВК, после чего пользователю необходимо было выбрать начальный загрузчик.

По другой версии происхождение названия «собака» связано с компьютерной игрой Adventure, в которой игрока сопровождал пес, которого можно было посылать с разведывательными миссиями и который обозначался символом @.[5]

Другие, ныне практически не используемые в русском языке, варианты именования этого знака: обезьяна, обезьянка, кракозябра, масямба, ухо, плюшка, подъюза (на некоторых клавиатурах ЕС ЭВМ располагалась внизу на клавише «Ю»)

найдено в сети…

Значок @ стал своеобразным символом Интернета. Сейчас он стал настолько широко используемым, что в 2004 году его даже официально ввели в азбуку Морзе (ему соответствует последовательность • — — • — •).

Так откуда он все-таки взялся? Первые упоминания символа @ встречаются ещё в средневековых записях. Монахи средневековой Европы иногда применяли его вместо слова «на», «в», «в отношении». А в Испании и Франции символом @ обозначалась мера веса «арроба» равная 15 кг.

Современное официальное название символа @ — «at». Оно берёт своё начало из коммерческих счетов, например, 5 @ $4 = $20, означает как 5 шт. по 4$ = 20$, считается, что это ускоряло записи. Поскольку этот символ применялся в бизнесе, он был и на клавиатурах пишущих машинок и уже оттуда перебрался на клавиатуры компьютеров.

А наличием этого символа в каждом адресе электронной почты мы обязаны одному из создателей e-mail'а Томлинсону. Именно он ввел значок @ для отделения имени пользователя от названия домена в адресе почты. Когда его спросили, почему он выбрал именно этот значок, он ответил: «Я искал на клавиатуре знак, который не мог встретиться ни в одном имени и вызвать путаницу».

В Европе существует дорожный знак с этим символом. Он означает место публичного доступа к интернету.

Интересно, что в разных странах этот символ называют по-разному, но почти везде именем какого-либо животного. В России, как известно, его кличут «собакой». В Италии — «улитка», Дании и Норвегии — «слон», в Америке — «кошка», Болгарии, Германии и Польше — «обезьяна», Чехии — «сельдь под маринадом», Сербии и Вьетнаме — «скрюченная А», а Японцы как всегда соригинальничали, у них он называется — «водоворот».

В СССР этот знак был неизвестен до появления компьютера.

Одна из версий происхождения названия «собака»: на алфавитно-цифровых мониторах персональных компьютеров серии ДВК (1980-е годы) «хвостик» рисуемого на экране изображения этого символа был очень коротким,[4] что придавало ему сходство со схематически нарисованной собачкой. Символ @ отображался при каждом включении компьютера ДВК, после чего пользователю необходимо было выбрать начальный загрузчик.

По другой версии происхождение названия «собака» связано с компьютерной игрой Adventure, в которой игрока сопровождал пес, которого можно было посылать с разведывательными миссиями и который обозначался символом @.[5]

Другие, ныне практически не используемые в русском языке, варианты именования этого знака: обезьяна, обезьянка, кракозябра, масямба, ухо, плюшка, подъюза (на некоторых клавиатурах ЕС ЭВМ располагалась внизу на клавише «Ю»)

найдено в сети…

- 2

- Просмотров: 4965

- 27 февраля 2012, 07:47

- Комментировать

| встреча трейдеров ))) |

Добрый день уважаемые коллеги! возможно это вам покажется несколько неуместным или ненужным… но все же… предлагаю организовать встречу (в идеале — при поддержке ОТ) форумчан! цель?? кому для обмена опыта… кому для личного знакомства… кому просто побывать в москве (кстати встречу предлагаю устроить именно в столице! думаю это лучший вариант)… Мне интересно все вышеперечисленное))

конечно мы тут все не «герчики/мартыновы» и иже с ними… но лично для меня это кажется вполне полезным и интересным )) Кстати на счет «мартыновых»… если ОТ подхватит идею можно организовать (попробовать) и общение с каким-нить «интересным профессионалом» (хотя это и не обязательно, скорее всего это очень хлопотно, да и денег много «гость» попросит)… Так как организация сего мероприятия «на уровне» требует финансовых затрат думаю не стоит заморачиваться… просто пообщаться познакомиться… побухать в конце концов (если хотите — отдохнуть)… приурочить это действо можно и какому-нить мероприятию… не обязательно относящемуся к торговле, бирже и т.д… в общем надо подумать…

(если хотите — отдохнуть)… приурочить это действо можно и какому-нить мероприятию… не обязательно относящемуся к торговле, бирже и т.д… в общем надо подумать…

оставляйте мысли если интересно )))

P.S. фото взяты первые попавшиеся из поисковика на тему «встреча трейдеров» ))

конечно мы тут все не «герчики/мартыновы» и иже с ними… но лично для меня это кажется вполне полезным и интересным )) Кстати на счет «мартыновых»… если ОТ подхватит идею можно организовать (попробовать) и общение с каким-нить «интересным профессионалом» (хотя это и не обязательно, скорее всего это очень хлопотно, да и денег много «гость» попросит)… Так как организация сего мероприятия «на уровне» требует финансовых затрат думаю не стоит заморачиваться… просто пообщаться познакомиться… побухать в конце концов

(если хотите — отдохнуть)… приурочить это действо можно и какому-нить мероприятию… не обязательно относящемуся к торговле, бирже и т.д… в общем надо подумать…

(если хотите — отдохнуть)… приурочить это действо можно и какому-нить мероприятию… не обязательно относящемуся к торговле, бирже и т.д… в общем надо подумать…

оставляйте мысли если интересно )))

P.S. фото взяты первые попавшиеся из поисковика на тему «встреча трейдеров» ))

- 5

- Просмотров: 5194

- 25 февраля 2012, 13:55

- Комментариев: 7(новых 7)

| Налогообложение доходов от работы на рынке Форекс в РФ |

Налогообложение доходов от работы на рынке Форекс в Российской Федерации

Доходы физических лиц, полученные на валютном рынке Форекс, облагаются налогом на доходы физических лиц (НДФЛ).

В соответствии со ст. 207 Налогового Кодекса РФ (НК РФ) «налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации».

«Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев», с некоторыми исключениями.

Согласно ст. 208 НК РФ налогообложению подлежат доходы, полученные от источников в Российской Федерации, и доходы, полученные от источников за пределами Российской Федерации.

Доход, полученный физическим лицом в рамках Договора об оказании услуг на рынке Форекс (Forex market services agreement) с БКС-Кипр, является доходом, полученным от источника за пределами РФ.

Ставка НДФЛ составляет 13%.

НДФЛ с доходов,

ставка налога по которым равна 13%

=

Налоговая база по доходам,

ставка НДФЛ по которым равна 13%

×

13%

Пример 1

Физическое лицо перечисляет 1000 долларов США на счет БКС-Кипр в пользу своего торгового счета. За 12 месяцев торговли трейдер получает прибыль в размере 10 000 долларов США. Баланс торгового счета составляет уже 11 000 долларов США. Затем физическое лицо выводит всю сумму на свой банковский счет. В результате у него возникнет обязанность по уплате налога в размере 10 000 × 0,13 = 1300 долларов США (в рублях на дату подачи налоговой декларации в налоговый орган).

Пример 2

В начале года физическое лицо покупает за рубли 10 000 долларов по курсу 24,30, в конце года продает эти 10 000 долларов по курсу 27,50. В результате образуется положительная курсовая разница в размере 32 000 рублей. Доход от работы на рынке Форекс необходимо декларировать таким же образом, каким декларируется доход в 32 000 рублей.

Налог составит 32 000 × 0,13 = 4160 рублей.

При этом следует учесть, что налогооблагаемой базой, которую можно подтвердить является сальдо по банковскому счету. То есть, если трейдер перевел 10 000 USD на свой торговый счет, заработал 20 000 USD, а снял/вывел на свой банковский счет лишь 8 000 USD, оставив на торговом счете 12 000 USD, то сальдо отрицательное, следовательно, объект для обложения налогом отсутствует.

Торговля на рынке Форекс — финансовый бизнес. Поэтому налоговые органы относятся к доходам от деятельности на этом рынке так же, как к доходам, полученным в результате ведения других видов бизнеса, то есть позитивно, если с них платятся налоги.

Доходы, полученные от работы на рынке Форекс, отражаются в Налоговой декларации (форма 3НДФЛ).